Когда и как рассчитывать и платить транспортный налог

Что такое транспортный налог и за что его платить

Это один из трёх имущественных налогов для физлиц. Его платят, как понятно из названия, владельцы транспорта, причём не любого. Налогом облагаются:

- автомобили;

- мотоциклы и мотороллеры;

- самолёты и вертолёты;

- теплоходы, яхты, парусные суда, катера, буксируемые суда, моторные лодки, гидроциклы;

- снегоходы, мотосани.

Это не исчерпывающий список, в законе также значатся «другие самоходные машины и механизмы на пневматическом и гусеничном ходу», а также «другие водные и воздушные транспортные средства». Чтобы было проще разобраться, в нормативном акте также значатся исключения, которые не облагаются транспортным налогом:

- легковые машины, приспособленные для управления инвалидами, а также автомобили мощностью до 100 лошадиных сил, полученные через органы соцзащиты;

- вёсельные лодки и моторные мощностью менее 5 лошадиных сил;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, которые принадлежат компаниям или ИП и используются в основном для перевозок людей или груза;

- транспорт органов исполнительной власти, а также органов, в которых предусмотрена военная или приравненная к ней служба;

- тракторы, самоходные комбайны, молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания, которые зарегистрированы на сельхозпроизводителей и используются по назначению;

- самолёты и вертолёты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов;

- суда, зарегистрированные в Российском открытом реестре судов или воздушный транспорт, зарегистрированный в Государственном реестре гражданских воздушных судов, если владельцы получили статус участника специального административного района;

- морские стационарные и плавучие платформы, передвижные буровые установки и буровые суда;

- транспорт, который объявлен в розыск, даже если розыск прекращён, а пропажа так и не была найдена.

Владельцем транспортного средства считается тот, на кого оно зарегистрировано. Скажем, если сын пользуется автомобилем, который числится за матерью, то именно ей будут начислять налог.

Как рассчитывается транспортный налог

Для получения итоговой цифры учитываются несколько критериев.

Налоговая база

Речь идёт о специфических характеристиках транспортного средства:

- мощности двигателя в лошадиных силах — для транспорта с двигателем (за исключением воздушного транспорта);

- суммарной паспортной статической тяге всех реактивных двигателей на взлётном режиме в земных условиях в килограммах силы — для воздушного транспортного средства;

- валовой вместимости — для несамоходных водных буксиров.

На остальные воздушные и водные транспортные средства налог начисляется без учёта дополнительных характеристик, просто по факту наличия.

Для примера возьмём два автомобиля:

- KIA Rio 2017 года с объёмом двигателя 1,4 литра и мощностью двигателя в 100 лошадиных сил.

- BMW X5 xDrive40i 2018 года с мощностью двигателя в 340 лошадиных сил.

Считать пока нечего, так как у нас всего один критерий. Просто запомним цифры.

Налоговая ставка

Она устанавливается на единицу налоговой базы, то есть, например, на одну лошадиную силу. Ставку определяют региональные власти. При этом они отталкиваются от цифр в Налоговом кодексе. Федеральные ставки существуют как ориентир для субъекта. Регионалы могут увеличить их, но не более чем в 10 раз. Например, с владельца автомобиля мощностью до 100 лошадиных сил не могут взять больше 25 рублей за лошадиную силу. Уменьшить ставку тоже разрешается — для легковушек мощностью менее 150 лошадиных сил на сколько угодно, для остального транспорта также не более чем в 10 раз.

Ещё местным властям можно ввести дифференцированные ставки, которые будут меняться в зависимости от возраста транспортного средства или его экологического класса.

Точные ставки вашего региона можно найти на сайте ФНС.

Сервис выдаст вам цифры и ссылки на актуальные местные законы.

Допустим, наши герои из примера живут в Санкт‑Петербурге. С легковушек мощностью до 100 лошадиных сил включительно здесь берут 24 рубля за одну лошадиную силу. Если мощность свыше 250 лошадиных сил — 150 рублей. Умножаем налоговую ставку на налоговую базу:

- KIA = 100 лошадиных сил * 24 рубля = 2 400 рублей.

- BMW = 340 лошадиных сил * 150 рублей = 51 000 рублей.

Повышающий коэффициент

Это своеобразный налог на роскошь. Повышающий коэффициент ежегодно устанавливается для некоторых автомобилей дороже 3 миллионов рублей. Их список можно найти на сайте ФНС и Минпромторга, его публикуют не позже 1 марта. Значение имеет также возраст машины. В итоге повышающий коэффициент будет таким:

- 1,1 — для легковушек стоимостью от 3 до 5 миллионов не старше трёх лет;

- 2 — для автомобилей ценой от 5 до 10 миллионов не старше пяти лет;

- 3 — для машин от 10 миллионов не старше 10 лет или для авто от 15 миллионов не старше 20 лет.

Если машина дорогая, но её нет в списке, то коэффициент не применяется. Также в перечне может быть уточнено количество лет, прошедших с выпуска машины, необходимых для перерасчёта налога.

По очевидным причинам, недорогая KIA Rio в расчётах не участвует. А вот BMW X5 Drive40i могла бы, но под действие повышающего коэффициента попадают только автомобили этой модели не старше одного года.

Повезло, иначе пришлось бы умножить 51 тысячу базового налога на коэффициент 1,1.

Период владения

Здесь всё просто: если вы владели машиной год, то и платите транспортный налог за 12 месяцев. Если меньше, то сумму годового транспортного налога надо разделить на 12 и умножить на число месяцев, когда вы были собственником транспорта.

Автовладелец в 2019 году продал KIA в марте, а в апреле купил себе BMW. Следовательно, первой машиной он владел 3 месяца, второй — 9. Посчитаем налоги:

- KIA = 2 400 / 12 * 3 = 600 рублей.

- BMW = 51 000 / 12 * 9 = 38 250 рублей.

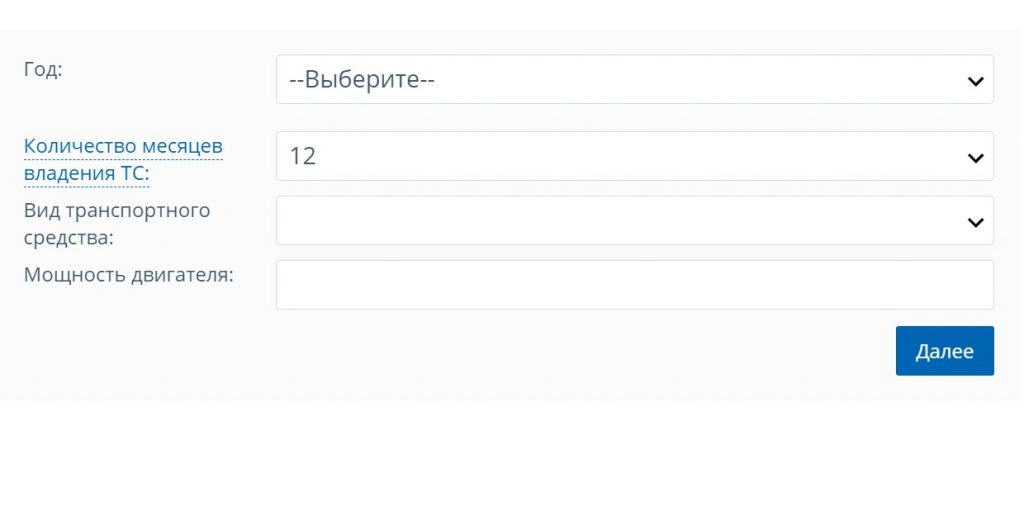

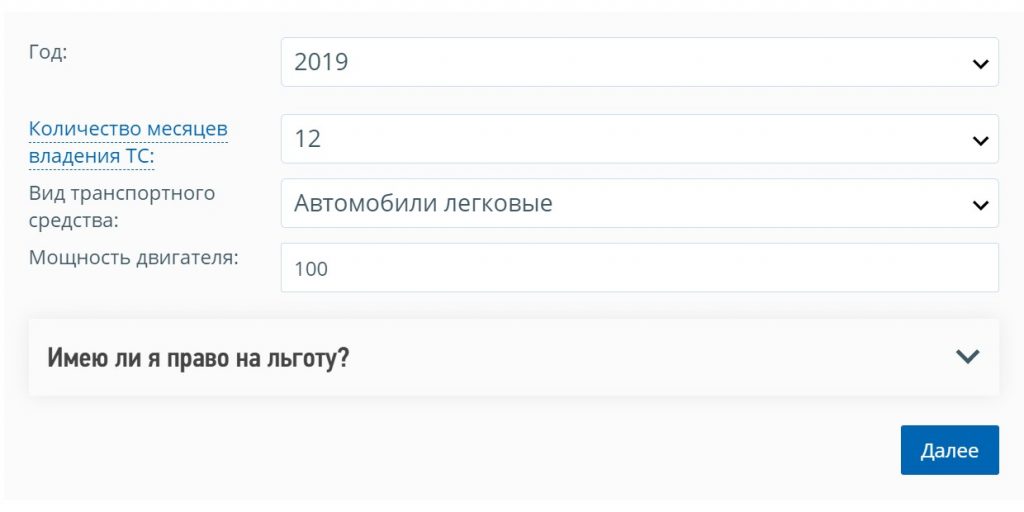

Считать всё вручную не обязательно. На сайте налоговой есть специальный калькулятор, который поможет вычислить нужные цифры. Сервис носит ознакомительный характер, реальный итог может отличаться, — предупреждают в ФНС.

Когда и как платить транспортный налог

Рассчитывать транспортный налог не придётся. Хотя знать, как это делается, стоит — хотя бы для того, чтобы не купить авто, которое не сможете содержать.

Налоговая служба сама вычислит сумму налога и пришлёт уведомление. Сейчас это единый бланк для всех имущественных налогов — транспортного, на землю и на недвижимость. Уведомление приходит обычной почтой в конверте или в электронном виде в личный кабинет на сайте ФНС, если он у вас есть.

Уведомление должно появиться у вас до 1 ноября. Заплатить транспортный налог требуется до 1 декабря.

Сделать это можно несколькими способами.

1. Через личный кабинет на сайте ФНС

Уведомление будет ждать во вкладке «Налоги». Откройте его, нажмите на кнопку «Оплатить», введите данные карты — готово.

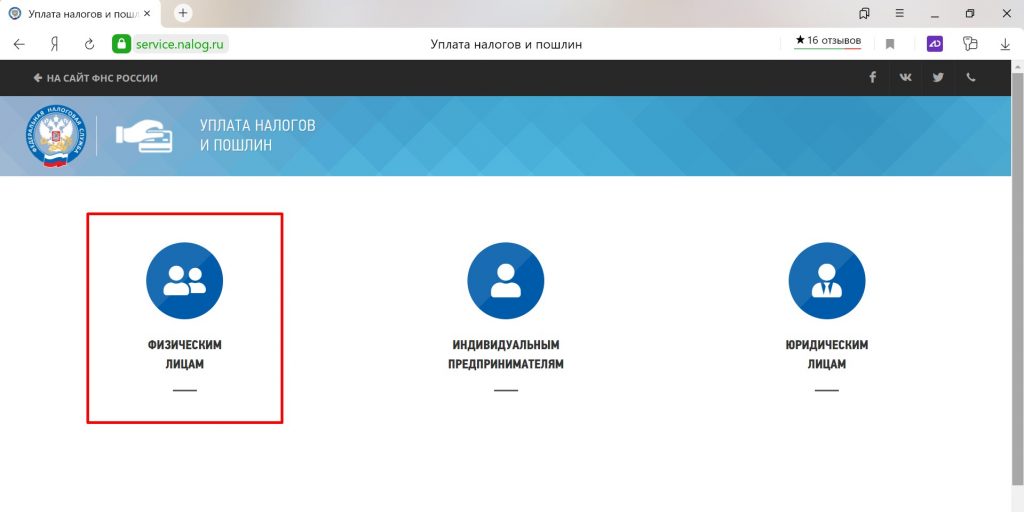

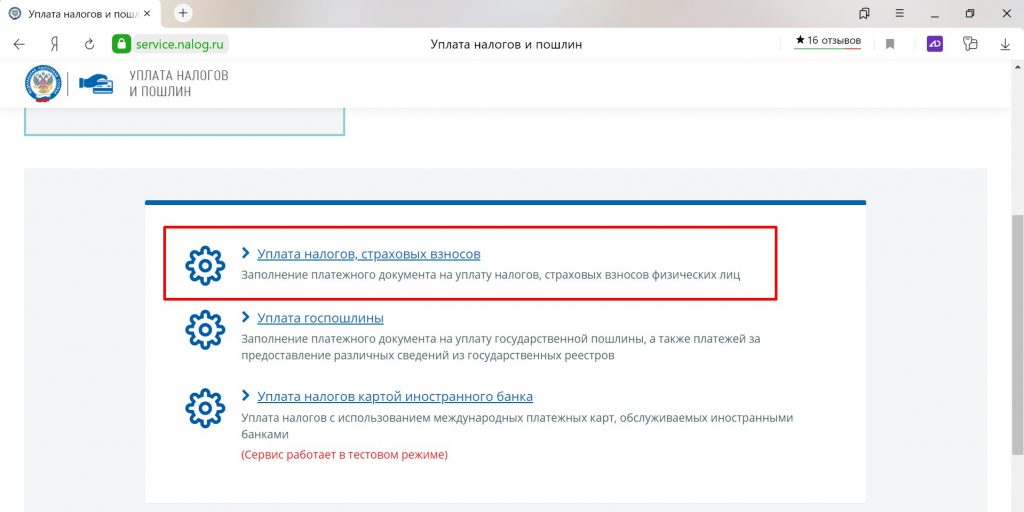

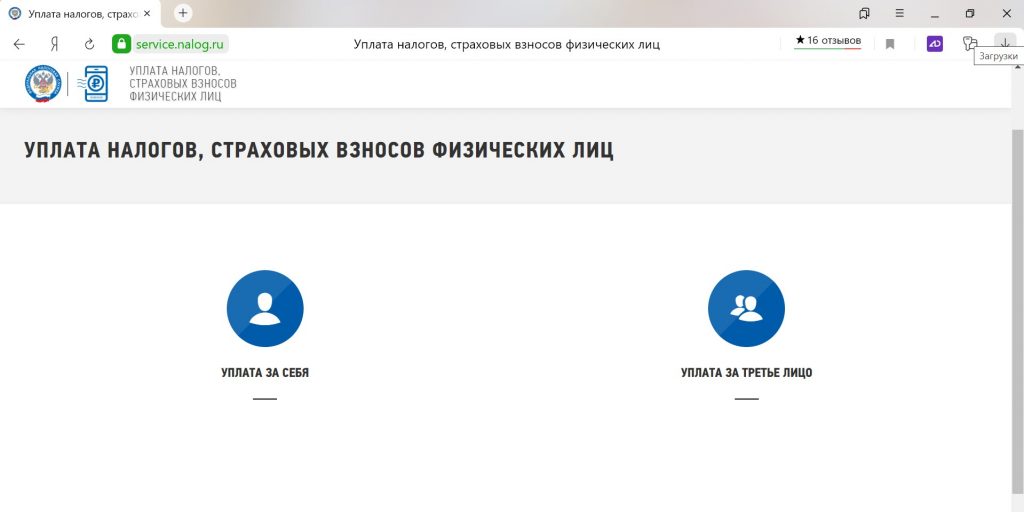

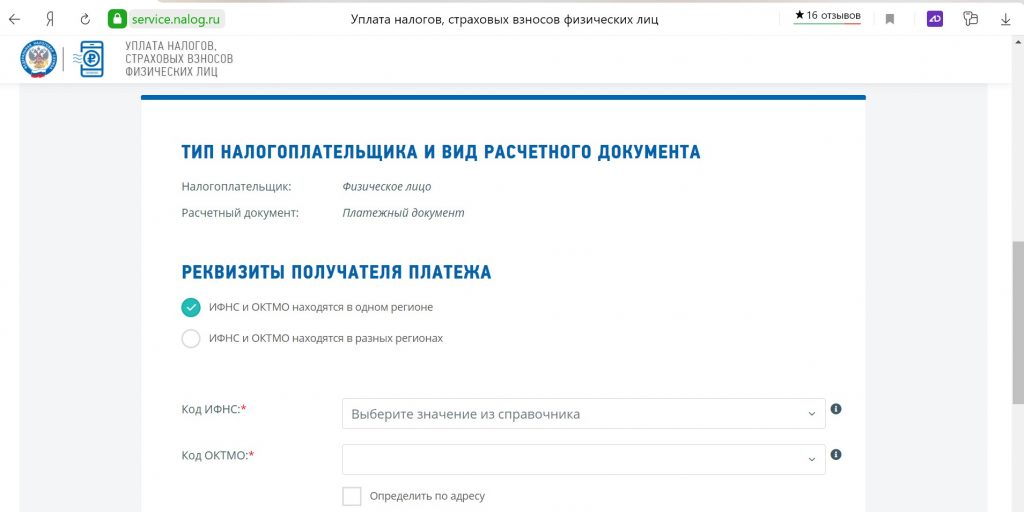

2. Через сайт ФНС

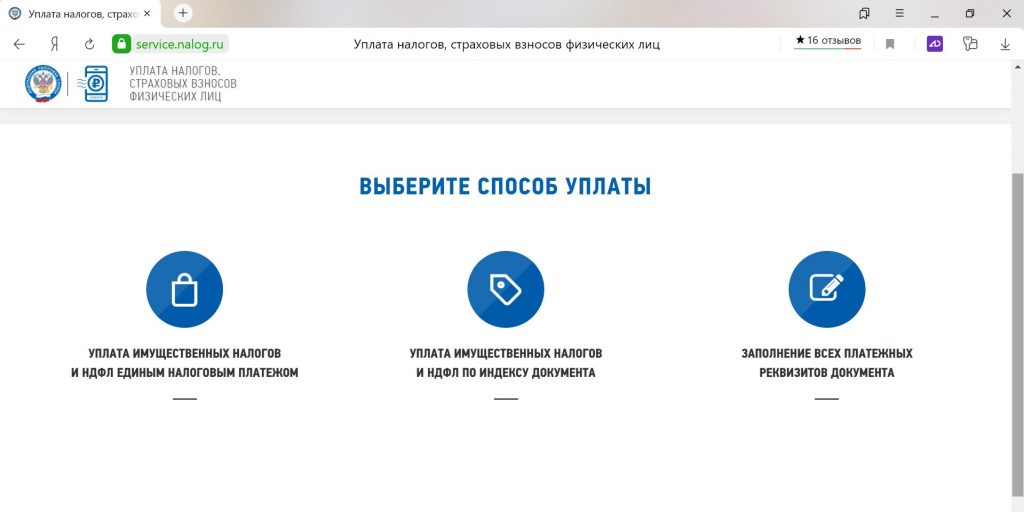

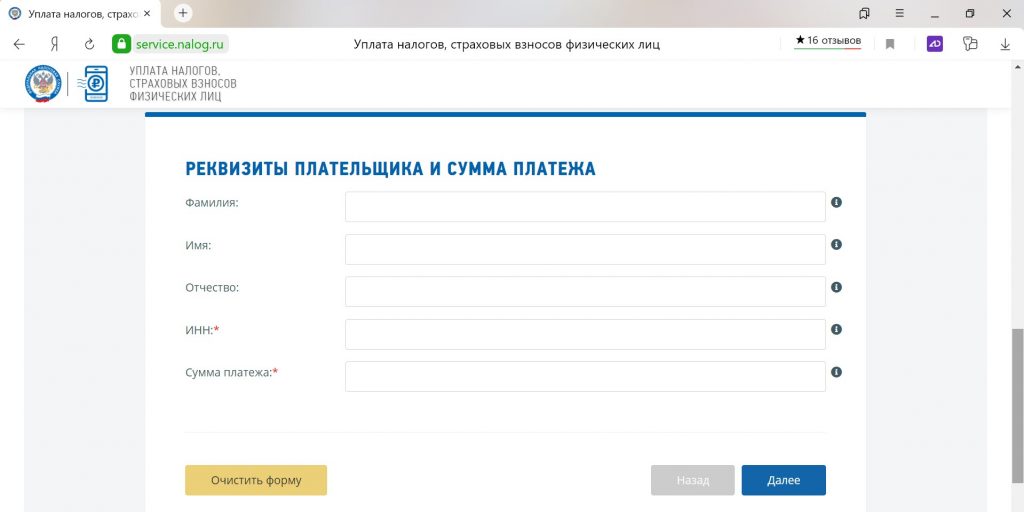

Это отдельный сервис, для которого иметь личный кабинет не обязательно. Выберите опцию «Физическим лицам», затем «Уплата налогов, страховых взносов». Внести деньги можно за себя или кого‑то другого.

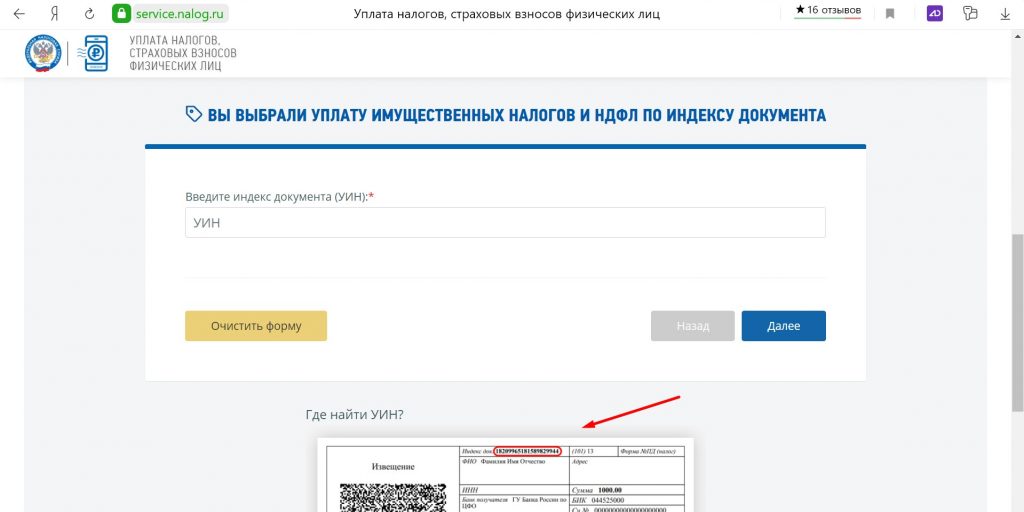

Можно перевести налог по данным плательщика, индексу документа (на странице сервиса также указано, где его искать) или по полным платёжным реквизитам.

3. Через банк или «Почту России»

Вам нужно прийти в учреждение, которое оказывает такую услугу, с платёжным документом, и вам помогут.

4. Через банкомат или платёжный терминал

Необходимо выбрать нужную услугу, ввести сумму и реквизиты.

Есть ли льготы по транспортному налогу

Общероссийских льгот нет. Деньги от транспортного налога идут в региональный бюджет, так что введение послаблений отдали на откуп местным властям. Узнать, как дела обстоят в вашем субъекте, можно на сайте ФНС. Например, в Брянской области список льготников немаленький.

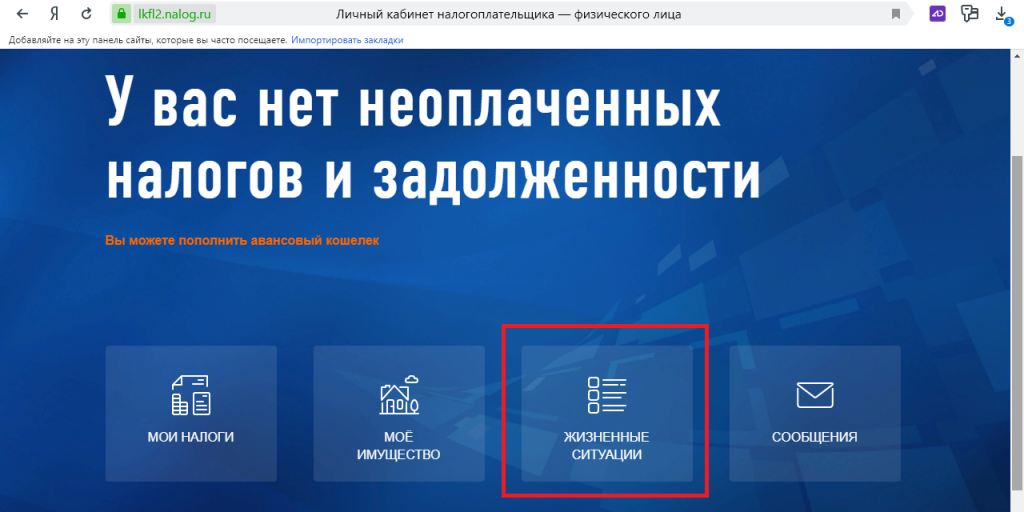

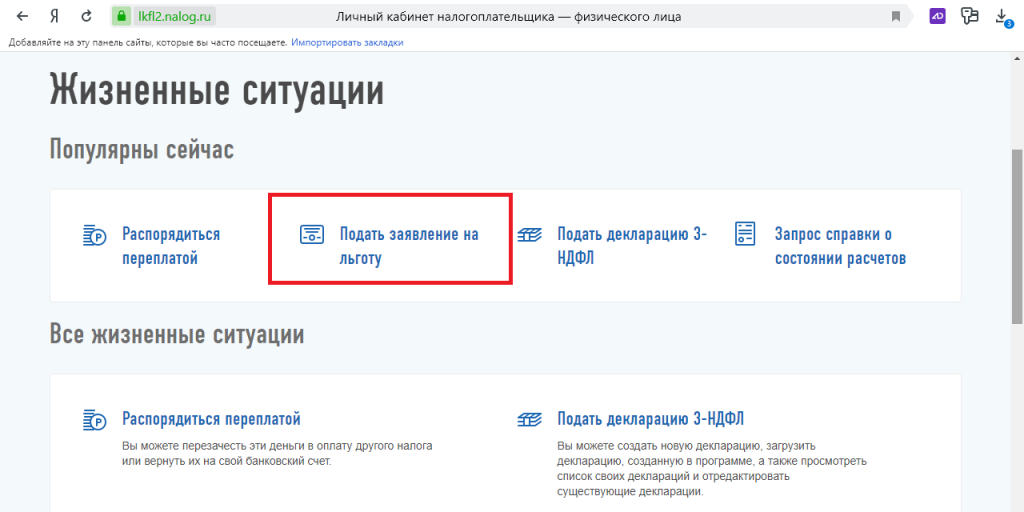

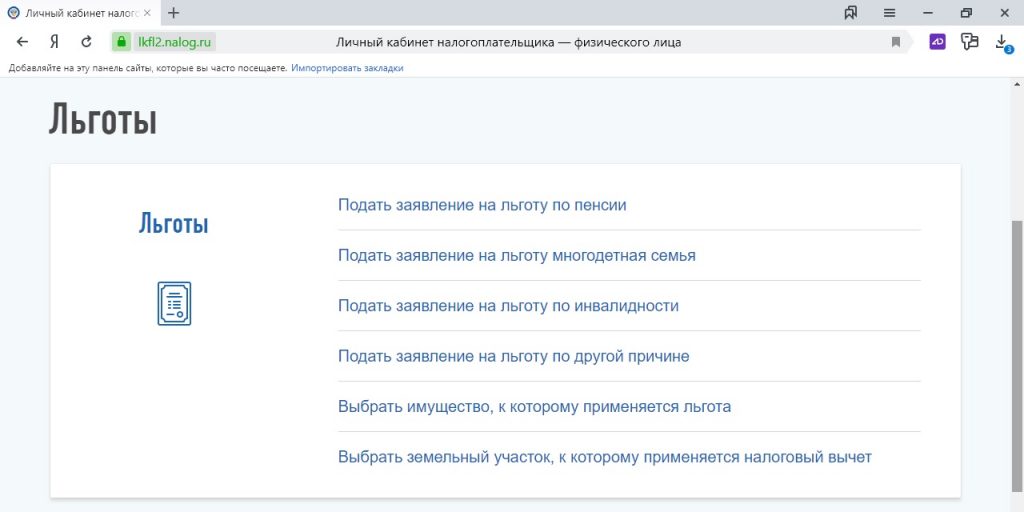

Если налоговая не учитывает льготы при расчёте налога, хотя они вам положены, возможно, в ведомстве об этом пока не знают. Известить инспекторов можно на сайте ФНС в личном кабинете, пройдя по пути: «Жизненные ситуации» → «Подать заявление на льготу».

Что делать, если в уведомлении о транспортном налоге ошибка

Бывает, например, что вы продали машину в январе, а налог вам насчитали за весь год. Это, конечно, не дело. И не стоит ждать, что проблема решится сама собой. ФНС необходимо уведомить об ошибке. У Лайфхакера есть подробная инструкция, как это сделать.

Имейте в виду, что уведомить налоговую следует, даже если она ошиблась в вашу пользу. Например, не начислила налог за машину, которой вы владеете. Иначе это могут счесть уклонением от уплаты налога и оштрафовать на 20% от суммы, которую вы задолжали.

Что будет, если не платить транспортный налог

За каждый день просрочки налоговых платежей придётся заплатить пени — 1/300 ставки рефинансирования Центробанка.

Лучшие предложения

10 товаров для ванной, которые помогут расслабиться

Надо брать: наушники Amazfit Up за 5 560 рублей

Список покупок: 10 стильных украшений с AliExpress не дороже 500 рублей

Распродажа «Дни выгоды» на AliExpress: 12 товаров с отличными скидками

Находки AliExpress: 10 товаров, которые можно купить в подарок на Новый год

10 мультитулов дешевле 500 рублей, которые выручат в любой ситуации

10 товаров с «Яндекс Маркета», которые помогут провести зиму с комфортом

Отборные скидки: выгодные предложения от AliExpress, «Золотого яблока» и других магазинов

В Уфе открылся республиканский Центр спортивной подготовки по фехтованию

Как семье с детьми купить квартиру: 5 мер поддержки, на которые вы можете рассчитывать

Год Fashion на Ozon. Как зарабатывать на моде

Не просто смена настроения. Что такое биполярное расстройство и как его распознать