Что такое волатильность и как не потерять из-за неё деньги

Что такое волатильность

Волатильность — отклонение цены актива (акции, облигации, опциона, драгоценного металла, крипто- или обычной валюты) от среднего значения на протяжении какого‑либо времени.

Волатильность бывает исторической и ожидаемой. О первой говорят, когда описывают изменение цены актива в прошлом. О второй — когда строят прогнозы на будущее.

Ещё волатильность бывает низкой (когда цена изменяется меньше чем на 1–3% за торговый день) и высокой (колебания доходят до 10–15% за день). Например, акции нефтяной компании «Лукойл» за 6 и 10 марта 2020 года рухнули на 20%:

За следующий месяц компания упала ещё на 17%. На то были причины: сначала сорвалось соглашение ОПЕК+ об ограничении добычи нефти, а Всемирная организация здравоохранения объявила о пандемии, из‑за чего обвалились цены на горючее. В итоге сделка всё-таки состоялась, нефть немного подорожала, а вслед за ней акции компании поднялись на 38% от минимума.

В высокой или низкой волатильности нет ничего плохого — это просто показатель.

Представьте себе море, по которому плывёт драккар с суровыми инвесторами на борту. В штиль по воде идёт лишь мелкая рябь — безопасно, но корабль стоит на месте. При низкой волатильности так же: цены активов достаточно стабильны, не получится много заработать, но и не придётся потерять.

Если начнётся шторм, море придёт в движение. За счёт этого драккар может помчаться быстрее, а может и пойти ко дну. Всё зависит от мастерства капитана и от везения. Так и с высокой волатильностью: цены активов резко меняются, появляется шанс заработать, но и растёт риск убытков.

Почему надо учитывать волатильность

Потому что благодаря этому вы будете не терять деньги, а получать прибыль.

Да, волатильность нельзя изменить, но на ней можно зарабатывать. Причём как трейдерам, так и обычным инвесторам.

Первым выгодна высокая волатильность. Они играют на любом движении цен. Главное, чтобы был шанс купить подешевле, а продать подороже. За этот шанс трейдеры расплачиваются риском ошибиться с направлением рынка.

Например, акции нефтяной компании «Лукойл» обвалились в начале марта 2020 года. Трейдеры могли бы учесть уже тогда распространявшийся коронавирус и непростые отношения в картеле ОПЕК+. Если бы они подгадали момент падения, то смогли бы заработать 35% за две недели, или 2 130 рублей с каждой акции:

За следующие две недели трейдеры тоже могли бы заработать 37%, или 1 430 рублей за акцию. Но это идеальный сценарий: изменение цены непредсказуемо, а точки самой низкой и высокой цены трудно угадать. Из‑за этого трейдер может купить актив по невыгодной цене, запаниковать и продать по ещё более неподходящей.

Для обычного инвестора, что копит на пенсию или квартиру детям, волатильность не важна: это просто шум в долгосрочной перспективе. Об этом важно помнить. Если человек бросится распродавать акции от испуга или начнёт бездумно играть на бирже, то, скорее всего, потеряет .

От чего зависит волатильность

В первую очередь от класса актива, который стоит за ней. Остановимся на самых популярных — ценных бумагах и валюте: факторы, которые влияют на их волатильность, различаются.

Если речь о ценных бумагах

На волатильность акций и облигаций влияют такие факторы.

1. Размер компании

Чем она старше и крупнее, тем предсказуемее: заработает столько‑то денег, выплатит такие‑то дивиденды, вырастет на столько‑то процентов. Инвесторы понимают, как фирма себя поведёт, поэтому не бросаются массово покупать или продавать акции, и волатильность невысока. И наоборот: маленькая компания может быстро расти и резко увеличивать прибыль, а может обанкротиться.

Например, акции сети фастфуда McDonald’s считаются низковолатильными: это большая компания в консервативном секторе, от которой ждут стабильного развития. За январь–май 2021 года их волатильность не поднималась выше 3% за день, а в среднем составляла 1,5–2%:

2. Сектор экономики

Компании, которые работают с товарами повседневного спроса, недвижимостью и коммунальными услугами, редко бывают волатильными: они слабо растут, но и не падают резко. А вот энергетика, здравоохранение, финансы или технологии развиваются быстро, но страдают от изменчивых цен.

3. Государственные особенности

Налоговая политика, долговая нагрузка правительств, реформы и существующая динамика развития экономики — всё это влияет на возможности компании расти и зарабатывать, а соответственно, и на доход инвесторов. Например, понижение налогов увеличит прибыль компании, её акции начнут покупать — и волатильность повысится.

4. Вид актива

Особенности разных активов влияют на их волатильность. Акции, криптовалюты или сырьевые товары зависят от множества факторов, поэтому их цена может сильно изменяться. Облигации или недвижимость, напротив, более спокойный и предсказуемый актив.

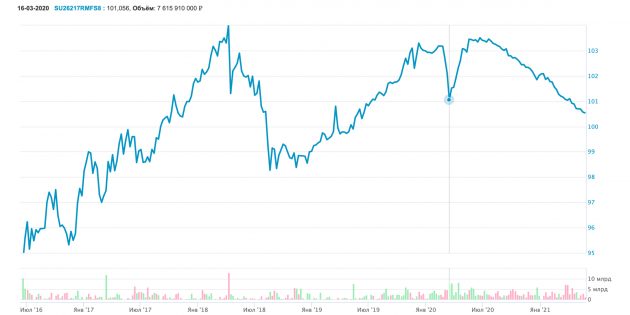

Так, пока рынок весной 2020 года метался на 10% за день, волатильность российских гособлигаций не превышала 1,5–2%:

Даже большое падение цены летом 2018 года на самом деле не превышает 4%. Дело в том, что у облигаций, в отличие от акций, есть чёткие условия. Инвесторы понимают, чего им ожидать от актива. Например, у нашей облигации есть дата погашения, заранее известны месяцы, в которые инвестор получит платёж по фиксированной ставке. У акций в лучшем случае известна дата выплаты дивидендов, но что будет с их ценой дальше — не знает никто.

5. Ожидания и эмоции рынка

Инвесторы ждут от компаний и государств результатов: финансовой отчётности, экономической статистики и решений о процентных ставках. Когда реальность отличается от прогнозов, рынки волнуются, волатильность растёт.

Акции Twitter высоковолатильны: это сравнительно небольшая технологическая компания, которая иногда не оправдывает ожиданий. Например, 30 апреля и 1 мая 2021 года волатильность её акций превышала 12% за день. Компания опубликовала квартальный отчёт, доходы разочаровали инвесторов:

6. Внешние обстоятельства

Это неожиданные и непредсказуемые события, которые изменяют обстановку на рынке: объявления о санкциях, теракты, пандемии, заявления политиков и экономические кризисы. Из‑за них одни компании теряют шансы заработать, другие их приобретают, а волатильность растёт.

Если речь о валюте

Волатильность валюты — колебания её курса. На него влияют такие факторы.

1. Структура экономики страны

Некоторые страны зарабатывают в разных местах планеты и в разных отраслях. Например, китайские предприятия продают свои продукты по всему миру и не группируются в каком‑то одном экономическом секторе. Локальные кризисы не сильно влияют на страну в целом. А вот те страны, что зависят от одной отрасли или торгового партнёра, рискуют больше.

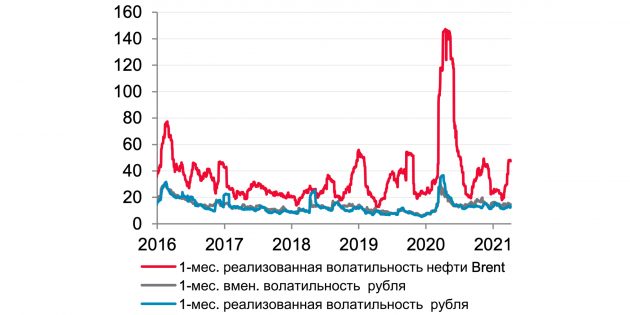

Например, для экономики России важен конкретный сектор — нефтегазовый. Из него приходит почти денег в бюджет. Но если цена нефти взлетает, то за ней следует и рубль, приводит Центробанк.

2. Ликвидность

Это соотношение спроса и предложения, то есть возможность быстро найти покупателя или продавца для конкретного актива. Чем больше ликвидность, тем ниже волатильность. Валюты развитых рынков вроде доллара, евро или иены — ликвидные: ими рассчитываются при международной торговле, хранят в них сбережения. Рупия, юань и рубль считаются валютами развивающихся рынков: на них ниже и спрос, и предложение.

3. Решения денежно‑кредитных регуляторов

Решение центрального банка страны поднять или опустить ключевую ставку сразу влияет на волатильность валюты: её стоимость растёт или падает.

4. Внешние обстоятельства

Они влияют не только на ценные бумаги, но и на валюту.

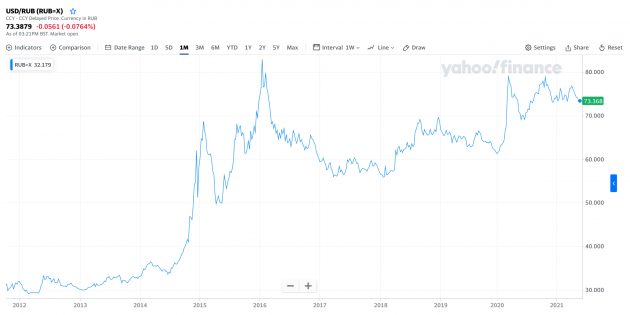

Например, рубль может подешеветь из‑за политических проблем. С 2014 года рубль в несколько подходов потерял 100% к доллару. За это время на Россию наложили несколько пакетов санкций, её обвинили во вмешательстве в выборы США, а нефть несколько раз дешевела:

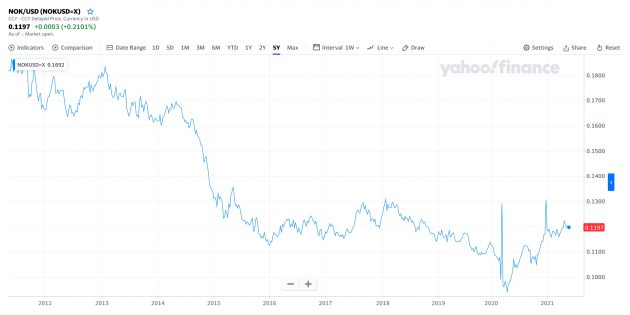

Для сравнения, норвежская крона за то же время подорожала на 33% относительно доллара. Экономика Норвегии тоже зависит от нефти, но при этом стабильнее и она, и политический режим:

Как узнать волатильность по коэффициентам и индексам

Вычислить волатильность можно, если наблюдать за рынком. Но инвесторы упростили себе задачу и придумали, как быстро оценить волатильность в прошлом и предугадать её в будущем.

Если речь о прошлом

Экономисты создали множество индикаторов исторической волатильности, среди инвесторов прижились три:

- ATR, Average True Range, средний истинный диапазон;

- линии Боллинджера;

- бета‑коэффициенты (β).

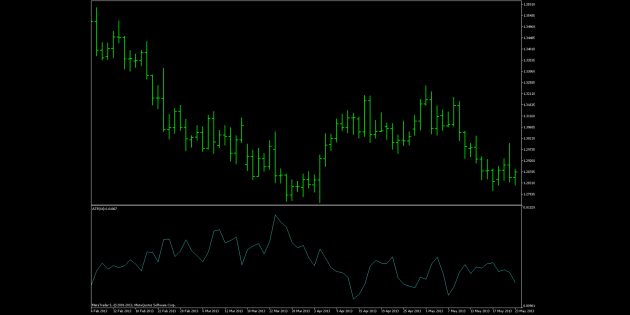

Первые два — профессиональные индикаторы, которыми пользуются трейдеры. Они настраивают формулы показателей под себя в специальных программах, торговых терминалах.

Индикатор ATR показывает степень волатильности цен. Математическая формула вычисляет скользящую среднюю актива за какое‑либо время, и это отражает его волатильность. Индикатор — в нижней части изображения:

Линии Боллинджера — в чём‑то похожий индикатор, только их две. Они помогают трейдерам разобраться с направлением и диапазоном колебаний цены:

Обычные инвесторы, которым не нужно постоянно отслеживать волатильность, пользуются бета‑коэффициентом. Бету публикуют в аналитических обзорах, которые составляют финансовые организации. Ещё её можно найти на сайтах‑скринерах — веб‑сервисах, которые сортируют акции по множеству фильтров. Самый популярный бесплатный скринер для зарубежных акций — Marketchameleon, данные о российских компаниях доступны на Investing.

Например, бета‑коэффициент производителя электромобилей Tesla равен 2:

Когда бета больше 1, то акция волатильнее, чем индекс фондового рынка: цена будет изменяться сильнее. Если завтра рынок вырастет на 10%, то Tesla — в два раза больше, на 20%. С падением выйдет так же.

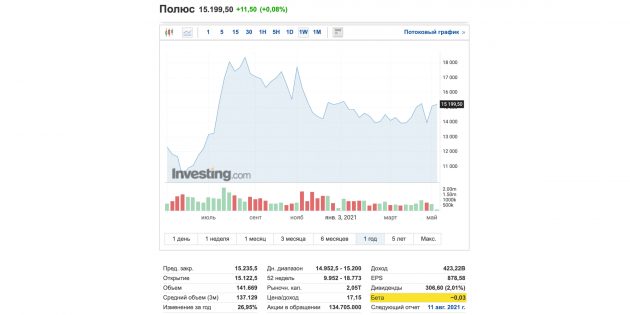

Обратный пример — золотодобывающая компания «Полюс», чья бета равна −0,03:

Если коэффициент ниже ноля, то рынок и акции компании двигаются в разные стороны, причём акции ведут себя спокойнее. Если рынок упадёт на 10%, акции или останутся на месте, или даже немного подрастут. Такие активы называют защитными.

Важно помнить, что бета‑коэффициент показывает историческую волатильность: то, что было в прошлом. На это можно ориентироваться, но нет гарантий, что в будущем будет так же.

Если речь о будущем

Оценить будущую волатильность можно по специальным биржевым индексам. Это индикаторы, которые отслеживают цену определённой группы ценных бумаг, которая может состоять из сотен позиций. Например, индекс фондового рынка S&P 500 показывает состояние 500 крупнейших компаний США.

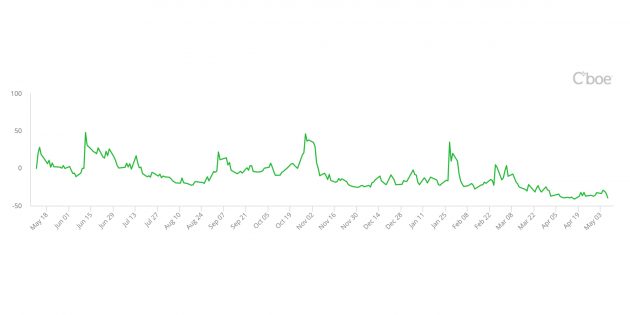

Индекс волатильности отражает, что инвесторы ожидают в течение ближайшего месяца. Самый известный в мире — VIX, который рассчитывает Чикагская биржа опционов. Аналитики берут цены месячных и недельных опционов, а затем формируют индекс по сложной математической формуле.

В итоге получается прогноз от десятков тысяч трейдеров. Если значение индекса низкое, то трейдеры не ждут от цен резких колебаний. А вот если высокое, то цены, скорее всего, упадут. Что они и делали весной 2020 года:

В России есть свой индекс волатильности, RVI, который считает Московская биржа. Он показывает ожидания от российского рынка, которые часто совпадают с мировыми.

Как посчитать волатильность самостоятельно

Непрофессиональному инвестору нет смысла рассчитывать ожидаемую волатильность самому: нужны опыт и понимание срочного рынка. Проще изучить её в индексе.

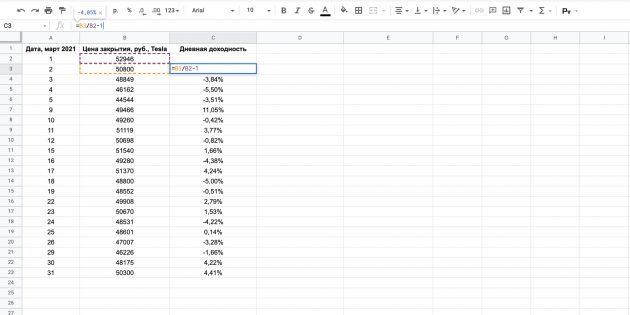

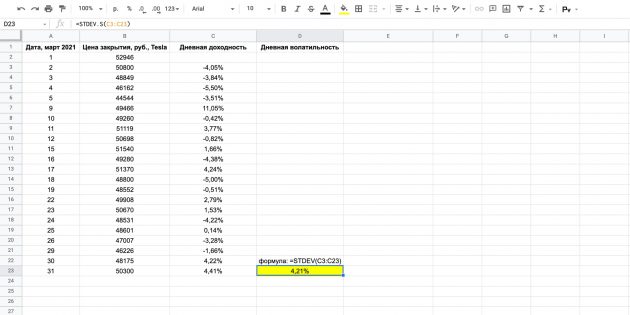

А вот историческую волатильность можно посчитать самостоятельно, если очень хочется. В любой программе‑таблице есть функция стандартного отклонения. Допустим, мы скачали итоги дневных торгов акциями Tesla за март 2021 года, перенесли файл в «Google Таблицы» и немного почистили: разнесли по разным столбцам дату и цену акций, при которой биржа закончила работать. Теперь можем вычислить историческую волатильность компании.

Сначала считаем дневную доходность по простой формуле: B2/B1−1. Растягиваем её до конца и переводим значение в процентный формат:

Зная доходность Tesla, мы можем рассчитать дневную волатильность. Математики бы сказали, что нужно вычислить среднеквадратичное отклонение. Мы же просто воспользуемся формулой СТАНДОТКЛОН, она же STDEV — возьмём доходность интервалом и снова переведём в проценты:

Выходит, что у автопроизводителя высокая волатильность. Напомним, низкой считается отклонение в 1–3%.

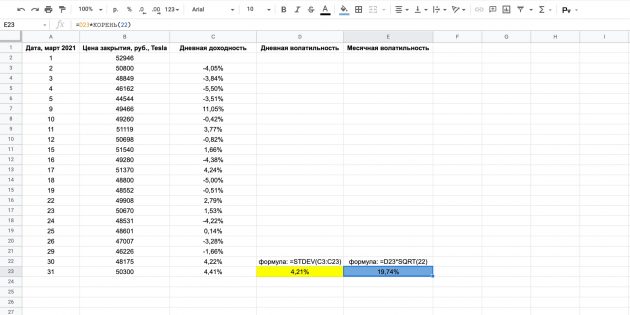

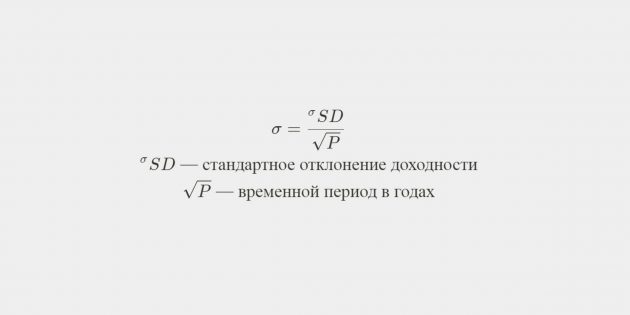

Если хочется, можем посчитать и месячную волатильность, для этого умножим дневную на корень из количества торговых дней:

Существует и третий, более точный вариант измерения исторической волатильности. Он больше подходит для математических маньяков, формула такова:

Как управлять волатильностью в своём портфеле

Инвесторы управляют риском, который показывает волатильность, с помощью диверсификации и хеджирования.

Диверсификация

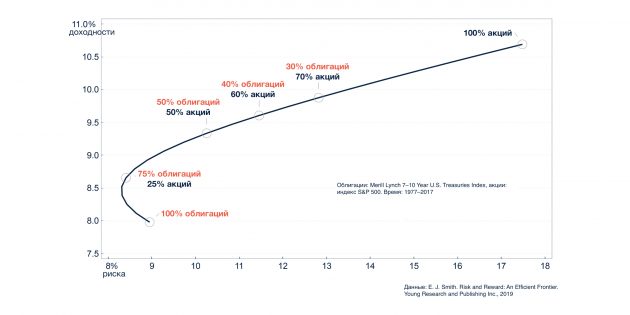

Она работает по принципу «много яиц, много корзин»: инвестор раскладывает деньги по разным активам, которые не сильно зависят друг от друга. Базовый набор — облигации и акции, от распределения долей которых зависит доход.

Купить 75% облигаций и 25% акций безопаснее и выгоднее, чем набрать одних «надёжных» облигаций. Если инвестор хочет заработать ещё больше, ему нужно долю акций или других активов: одни добавляют в портфель золото, другие выбирают ETF, третьи инвестируют в недвижимость или редкие кроссовки.

Всё это вопрос личной толерантности к риску, и решают его по‑разному.

Например, у Йельского университета есть фонд, который считают примером распределения риска. Частному инвестору непросто его повторить: венчурные инвестиции или финансирование компаний требуют десятков и сотен тысяч долларов. Но создать что‑то схожее возможно. В 2020 году портфель Йеля выглядел так:

| Класс актива | Доля в портфеле |

| Фонды абсолютной доходности (в том числе ETF) | 23,5% |

| Венчурные инвестиции | 23,5% |

| Финансирование покупок других компаний | 17,5% |

| Зарубежные акции | 11,75% |

| Недвижимость | 9,5% |

| Облигации и валюта | 7,5% |

| Природные ресурсы: драгметаллы, земля, лес и прочее | 4,5% |

| Американские акции | 2,25% |

Проблема в том, что диверсификация работает, пока всё хорошо. На падающих рынках достаётся почти всем активам: весной 2020 года рухнули и акции, и золото, и цена недвижимости. Выиграли те, кто хеджировался.

Хеджирование

Хедж — способ застраховаться от финансовых рисков. Это вид инвестиций, которые ведут себя противоположно рынку: если акция конкретной компании растёт, то хедж‑позиция теряет в цене, и наоборот.

Профессиональные инвесторы страхуются с помощью фьючерсных или опционных контрактов. Это словно отложенные договоры купли‑продажи. Например, один инвестор обязуется продать акции через месяц по цене, которую оговорил сейчас. А другой обязуется её купить. Выглядит просто, но в реальности это очень сложные и дорогие инструменты.

Частный инвестор может застраховаться, если откроет короткую позицию, шорт: возьмёт активы в долг, продаст, а потом купит обратно дешевле. Шортить без специальных знаний опасно, ведь это ставка против целого рынка, который может и не упасть.

Намного безопаснее для инвестора обратные ETF. Это те же биржевые фонды, только они двигаются в противоположную сторону и растут на падающем рынке. Их сложно купить в России, но , возможно, это изменится. Центробанк предлагает упростить вход на российский рынок для иностранных фондов. Если законопроект одобрят, мировые управляющие компании могут стать доступнее для инвесторов.

Что нужно запомнить

- Волатильность — изменчивость цены активов. При высокой волатильности цена изменяется на десятки процентов в день. При низкой колеблется в пределах нескольких процентов. Чем выше волатильность, тем выше риск.

- Времена высокой волатильности опасны для непрофессионального инвестора. Не уверены в силах и знаниях — подождите, пока рынки успокоятся.

- Волатильность конкретного актива зависит от страны, отрасли экономики, финансовой отчётности, политики и сотни других факторов.

- Инвесторы могут сами посчитать волатильность, но проще изучать сайты‑скринеры акций, где публикуют бета‑коэффициенты и индексы волатильности VIX и RVI.

- Самый простой способ обуздать волатильность — инвестировать по принципу «много яиц, много корзин»: вкладывать деньги в активы, которые не сильно зависят друг от друга.

*Деятельность Meta Platforms Inc. и принадлежащих ей социальных сетей Facebook и Instagram запрещена на территории РФ.

Лучшие предложения

Надо брать: автоматическая кофемашина от DeLonghi со скидкой 23%

Находки AliExpress: самые интересные и полезные товары недели

15 товаров с AliExpress для тех, кому надоел интерьер дома

Надо брать: демисезонные кроссовки от Baasploa со скидкой 69%

10 вещей с маркетплейсов, которые порадовали нас на этой неделе

Флагманский робот-пылесос от Roborock отдают со скидкой 56% на AliExpress

10 популярных товаров с приличными скидками на AliExpress

Оформляем дебетовку с кешбэком до 15% за пополнение PS Store, Steam и Xbox