Часто ли нужно обновлять инвестиционный портфель и как это делать

Зачем нужна ребалансировка портфеля

Чтобы достигать инвестиционных целей и избежать потерь. Доходность и рискованность активов постоянно меняются под влиянием самых разных событий, начиная от мировых новостей и заканчивая выпуском удачного продукта на рынок. Одни активы растут в цене, а другие падают. Такие перемены критичны для инвестора, ведь он не просто покупает какие‑то бумаги, а руководствуется инвестиционной стратегией. И её необходимо придерживаться, чтобы получать нужный результат.

Допустим, инвестор поставил цель «купить квартиру через 10 лет». Это амбициозное предприятие, да и времени не очень много. В такой ситуации правильнее вкладывать деньги в надёжные активы, например облигации. Они не принесут большой прибыли, зато и колебаться будут несильно. Акции, напротив, более рискованный актив: в теории на них можно больше заработать, но и шансы потерять деньги выше.

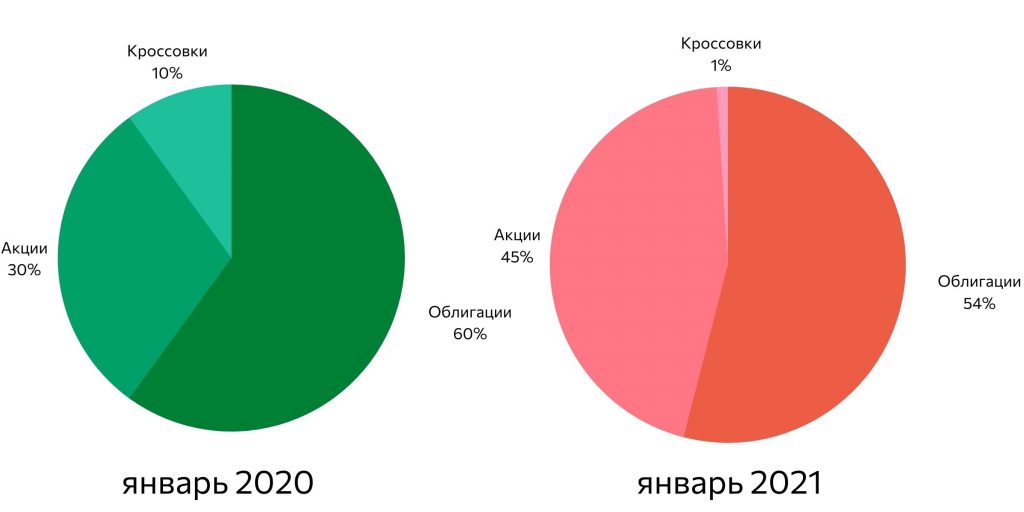

Инвестор составил портфель с учётом своей цели: 60% капитала отдал облигациям, 30% — акциям, а ещё на 10% купил несколько пар редких кроссовок. Спустя год человек решил проверить свои активы и увидел, что их соотношение сильно изменилось.

Так, выросли в цене акции. Что с одной стороны неплохо: портфель принесёт больше денег. Однако с другой стороны, из‑за изменения пропорций увеличились риски. Если какой‑то актив растёт быстрее остальных, то становится более волатильным — его цена сильно колеблется. Однажды человек может обнаружить, что оказался в убытках из‑за резкого падения стоимости волатильного актива. И вместо квартиры останется ни с чем.

Поэтому инвесторы стараются риском и восстанавливать те пропорции, которые были задуманы изначально. То есть ребалансировать портфель — изменять доли активов так, чтобы их соотношение соответствовало заранее определённым целям.

Как инвестору ребалансировать портфель

Есть несколько основных стратегий, которые можно комбинировать в зависимости от конкретной ситуации.

Продать прибыльное, купить подешевевшее

Если доля конкретного актива стала выше задуманной, инвесторы продают излишки и получают свободные деньги, чтобы приобрести то, что упало в цене.

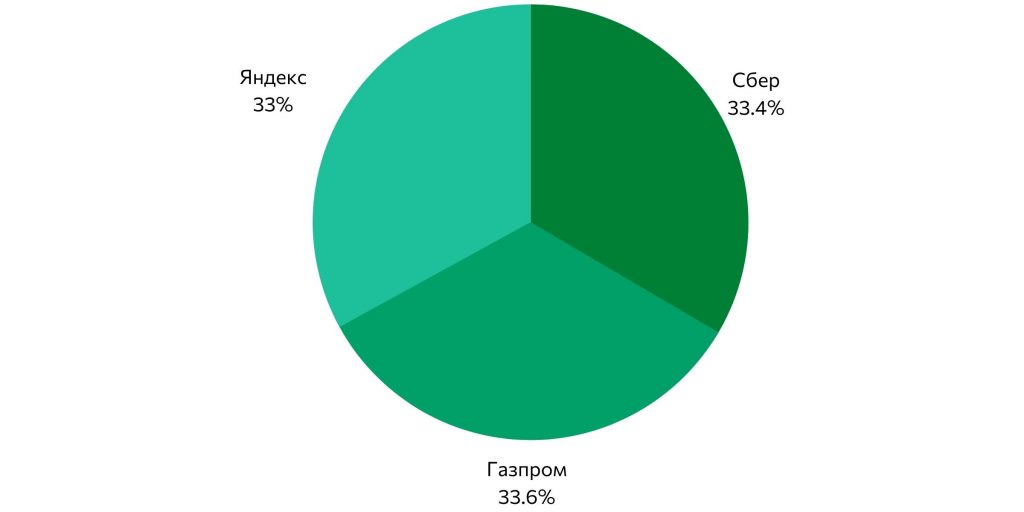

Вернёмся к обладателю инвестиционного портфеля, состоящего из 60% облигаций, 30% акций и 10% редких кроссовок. Сначала человек купил обувь и подходящие облигации, а затем приобрёл акции «Сбера», «Газпрома» и «Яндекса» на 90 тысяч рублей.

Год спустя цены изменились и пропорции сбились. Акции «Сбера» потеряли 10,25%, «Газпрома» — 30,7%, зато «Яндекс» подрос аж на 54,9%. Чтобы восстановить исходные доли, инвестор продал часть акций последнего.

Прибыль от этого действия пошла на ребалансировку портфеля. Человек докупил облигации и подешевевшие акции. Инвестор был уверен в перспективах «Газпрома» и «Сбера», поэтому отнёсся к падению стоимости как к распродаже — эти ценные бумаги должны были окупить себя потом.

Получить дивиденды и купоны, докупить упавшее

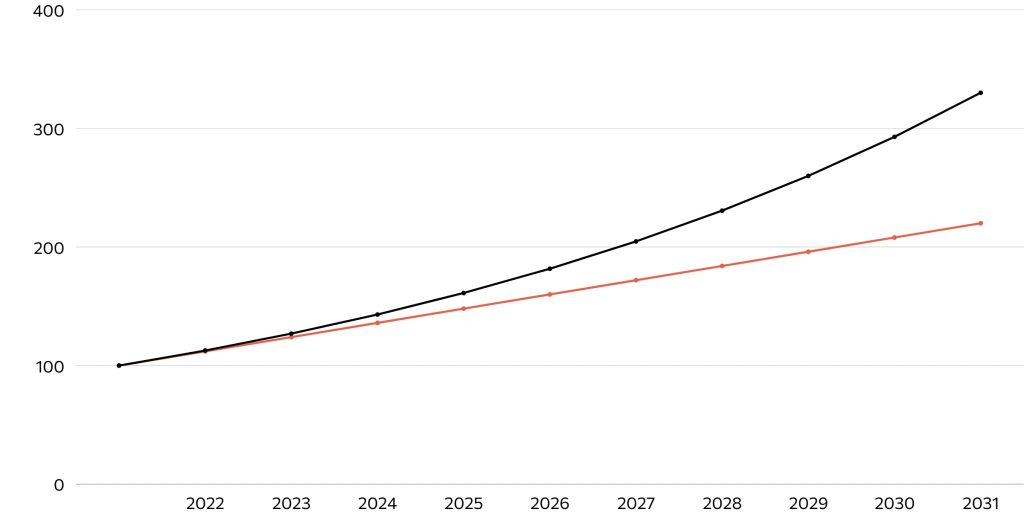

Как правило, в портфеле есть дивидендные акции и облигации, по которым приходят купоны. Эти выплаты можно вывести со счёта и потратить, а можно вложить всё обратно и запустить механизм сложного процента. Его суть в эффекте снежного кома: исходные инвестиции приносят доход, а затем последний даёт новый доход. И чем дальше, тем больше.

Допустим, «Сбер» и «Газпром» выплатили дивиденды, а ещё пришли купоны по облигациям. Теперь инвестор может восстановить доли подешевевших компаний и ничего не продавать. Если портфель достаточно велик, конечно: на начальном этапе дивидендов и купонов может не хватить.

Внести дополнительные деньги на счёт

Если инвестор хочет зарабатывать всё больше, то полезно регулярно пополнять счёт: раз в месяц, квартал, год — как удобно. Тогда портфель будет всё крупнее, а значит, будет больше дивидендов и купонов, которые можно вложить обратно и увеличить заработок.

А ещё свободные деньги можно использовать для ребалансировки. Это позволит восстанавливать доли активов и ничего не продавать.

Когда нужно ребалансировать портфель

Есть несколько подходов, от которых можно отталкиваться.

В определённое время

Самый простой и удобный метод. Инвестор заранее выбирает, как часто будет заглядывать в портфель: в первый рабочий день месяца, в последний рабочий день квартала или в начале года. А потом ставит напоминание в календарь и не волнуется о вложениях до этого срока.

Если инвестор торгует часто, например несколько раз в месяц, то регулярная ребалансировка не помешает. Но большинству владельцев активов нет слишком рьяно следить за долями в портфеле: оптимально проверять ситуацию не чаще и не реже раза в год. Главное — вообще ребалансировать портфель.

По отклонению долей

Такой метод сложнее, потому что заглядывать в портфель и волноваться придётся чаще. Если активы очень волатильные, то, возможно, понадобится это делать и каждый день. Например, инвестор решил часть портфеля отдать криптовалюте ETH, которая в течение дня регулярно растёт или падает на 10–12%. Вместе с ней болтаются и пропорции портфеля, которые нужно выправлять. Здесь важно очертить некие границы, чтобы вечно не гнаться за меняющимся рынком.

Допустим, можно применять классическое правило «5÷25»: делать ребалансировку, если доля актива в портфеле отклонилась на 5% или на 25% от исходной. Какой триггер сработает, зависит от доли актива в портфеле: если она большая, то ребалансировка нужна при изменении в 5%, если маленькая — 25%.

Например, доля акций сместилась с 40% до 43% — вроде бы делать ничего не нужно. Однако соотношение между конкретными бумагами сильно изменилось: акции «Газпрома» подешевели на 30,7%. Значит, надо продавать другие бумаги и выравнивать доли.

Конечно, только инвестору определять свой диапазон. Классические учебники по управлению портфелем отталкиваться от размера комиссий за сделки, терпимости к риску, волатильности и корреляции актива. Проще говоря, от инвестиционной стратегии.

По времени и отклонению долей

Такой подход объединяет два предыдущих и, скорее всего, позволит инвестору сэкономить время, нервы и не потерять в доходности. Недостаток ребалансировки по времени — доли могут слишком сильно «съехать» за год. Минус ребалансировки по отклонению долей — она требует множества сделок, а значит, приводит к потерям на комиссиях.

Смысл объединённого подхода в том, чтобы заглядывать в портфель раз в месяц или каждые полгода, но ребалансировать доли, только если срабатывает правило‑триггер. То есть инвестор не теряет из виду динамику портфеля, но и не тратит лишнее время на анализ — всё по расписанию.

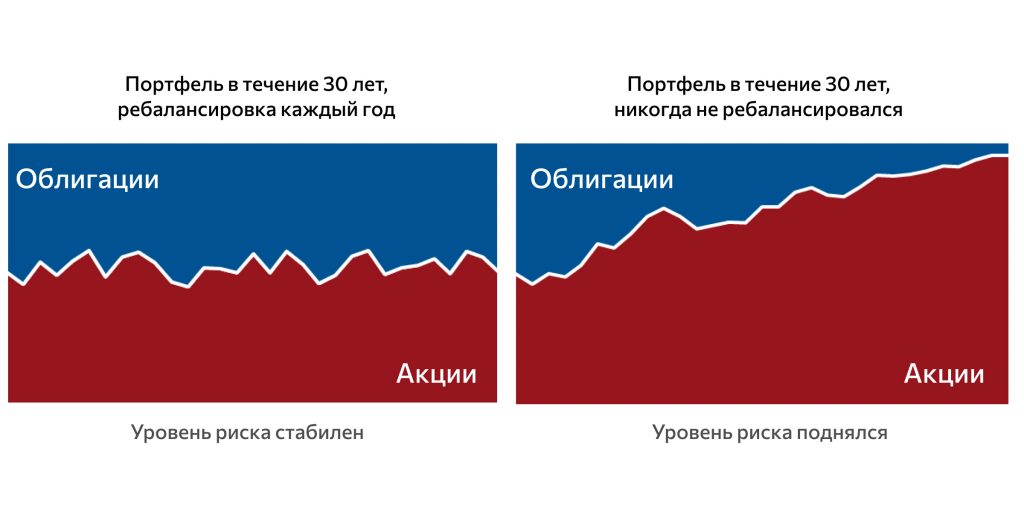

Хорошие расчёты аналитики Vanguard Research в 2015 году. Они взяли портфель, который наполовину состоял из акций, а наполовину — из облигаций, и протестировали его на данных с 1926 по 2014 годы. Оказалось, что нечастая ребалансировка и широкий диапазон не вредят доходности. Всё значительно хуже, когда доли вообще не пересматривают.

Какие риски несёт ребалансировка портфеля

Главные ограничения, которые сильно влияют на доходность, — комиссии и налоги. За каждую куплю‑продажу актива брокер берёт комиссию. Маленькую, но чем чаще ребалансировать портфель, тем больше придётся отдать. Возьмёт своё и государство: если инвестор продаст актив с прибылью, то часть её уйдёт на подоходный налог. То есть иногда действие может обойтись гораздо дороже бездействия и ребалансировка потеряет смысл.

А ещё качественная и уместная ребалансировка не спасёт портфель, который составлен тяп‑ляп. Если все активы рискованные или движутся вместе, то возня с долями не поможет сбалансировать риск и доходность. Правильнее сперва понять свои цели, горизонт, учесть риски и проанализировать варианты вложений. Если инвестиционный портфель — это дом, то сначала нужно ставить фундамент и только потом заниматься косметическим ремонтом.

Что стоит запомнить

- Ребалансировка — способ поддерживать доли активов такими, какими их задумал инвестор. Это поможет управлять риском и даже немного улучшит доходность инвестиционного портфеля.

- Можно по‑разному ребалансировать портфель: продавать одно и покупать другое, вкладывать дивиденды и купоны или просто пополнять счёт с зарплаты.

- Частота ребалансировки зависит от инвестора и его предпочтений: можно хоть каждую неделю, а можно раз в год. Главное — понимать, почему периодичность именно такая. И не забывать про комиссии с налогами, которые съедают доходность.

Станьте первым, кто оставит комментарий